INTRODUÇÃO

O presente estudo trata sobre o tema “pejotização”, que consiste na contratação de uma pessoa jurídica para a realização de um serviço normalmente feito por um único empregado (pessoa física).

O estudo traz uma sequência de vantagens e desvantagens para as partes contratantes, como, por exemplo, a redução de alguns encargos previdenciários e trabalhistas. Em contrapartida, também apresenta os deveres de cada parte ao se submeter à pejotização.

Por esses motivos, é nítido a importância do tema nos dias de hoje, tendo em vista que existem variáveis discutíveis entre as partes, e controvérsias nos entendimentos jurisprudenciais.

Não obstante, por ser uma modalidade que teve crescimento extremamente significativo no Brasil, interfere diretamente na economia e nos métodos de contratação exercido pelas empresas.

Por fim, será abordado todos os aspectos controversos no âmbito trabalhista, tributário e empresarial, trazendo assim, ampla discussão sobre o tema e suas consequências no meio empresarial.

PEJOTIZAÇÃO NA PRÁTICA

A pejotização no mercado de trabalho é conhecida como uma prática totalmente ilegal em que o empregador exige que o empregado constitua uma Pessoa Jurídica (PJ) objetivando uma prestação de serviço subordinada, da mesma forma que um empregado, ou seja, ofendendo os artigos 2º, 3º e 9º da CLT.

Tal prática acaba sendo utilizada pelo mercado empresarial com a intenção de reduzir os seus custos, pois contratando uma Pessoa Jurídica, fica desobrigado a recolher, por exemplo, o pagamento de férias, 13º salário e FGTS. Mas, na maioria das vezes, esquecemos de olhar as duas partes do negócio, será que essa prática é benéfica ao empregado? O que a legislação trabalhista diz sobre o assunto?

Diferenças entre o Trabalhador Celetista e Pessoa Jurídica na Relação de Emprego

Conforme exposto acima, a ideia da pejotização é disfarçar uma eventual relação de emprego, portanto, agindo na ilegalidade e não observando alguns direitos trabalhistas.

Lembremos que a contratação de Pessoa Jurídica não é proibida para serviços eventuais, o que se torna ilegal é a contratação objetivando burlar a legislação trabalhista ou como qualquer outra.

Tal prática é adotada pelas empresas para que a contratação se torne mais barata, obtendo assim, vantagens na redução dos gastos.

Conforme estabelece o artigo 3º da CLT, qual seja: “Art. 3º – Considera-se empregado toda pessoa física que prestar serviços de natureza não eventual a empregador, sob a dependência deste e mediante salário.” O empregador passa a ser obrigado a arcar com todos os custos e direitos trabalhistas, portanto não é sempre que o empregador pode decidir por CLT ou PJ, ele deve analisar se o tipo de prestação de serviço que ele deseja, configura um ou outro formato de contratação.

Ademais, o regime celetista também tem suas vantagens para o empregador como: a) rotatividade, esse tipo de contratação cria um vínculo entre as partes, assim diminuindo a rotatividade de empregados dentro das empresas b) disposição, o trabalhador tem seus horários predeterminados pelo empregado e ficará à disposição da empresa e c) subordinação o trabalho será executado de acordo com as normas e exigências da empresa contratante.

Já, as desvantagens, se esbarram no alto custo com os encargos e na burocracia, tornando, assim, mais difícil a competição por uma remuneração maior e dificultando a contratação de profissionais mais qualificados.

No outro caminho, a contratação de uma Pessoa Jurídica tem como grande vantagem o seu menor custo, uma vez que não precisará pagar os direitos e encargos trabalhistas sobre os empregados. Outra vantagem é a competividade, por ser uma contratação mais barata, a empresa pode oferecer uma remuneração maior ao empregado PJ, atraindo assim profissionais mais capacitados.

Em desvantagem, está à autonomia do trabalhador PJ, por não ser subordinado à empresa quem decidirá seus horários e o modo de realização do serviço será ele. Sendo assim, ele poderá prestar serviços para concorrentes também.

CONSEQUÊNCIAS NO DIREITO TRIBUTÁRIO

Sem ignorar as possibilidades já comentadas na esfera trabalhista e nos direitos devidos e conquistados pelos trabalhadores, neste momento buscamos entender os principais efeitos da adoção da prática da pejotização, considerando seu impacto na arrecadação dos tributos federais e da contribuição previdenciária.

Focando apenas no plano econômico, a prática da pejotização denota completo desvirtuamento do uso da pessoa jurídica, como sociedade empresária. Não há nenhuma possibilidade de defender economicamente o fato de uma única pessoa física que presta serviços intelectuais ser equiparada a uma sociedade empresária normal, que emprega diversos trabalhadores.

Sendo assim, a discussão em torno da pejotização assume relevância quanto ao aspecto da incidência tributária. Não há possibilidade que o modelo de tributos que incide sobre uma sociedade empresária normal, que possui diversos empregados, equipamentos, intangíveis (marca, know-how) e diversas outras possibilidades, seja também adequado a pessoa jurídica que tem apenas um único sócio e é prestador de um único serviço, sem agregar qualquer outro fator em sua sociedade.

Portanto, a incidência tributária que recai sobre uma pessoa jurídica não pode ser a mesma que recai sobre um prestador de serviço de natureza intelectual.

Essa grande diferença na incidência de tributos acaba motivando os agentes econômicos a adotarem uma forma diferente para suas operações. Sendo assim, a prática da pejotização pode ser explicado com base na vantagem fiscal obtida com a contratação de certos serviços intelectuais, usando uma pessoa jurídica tal ganho.

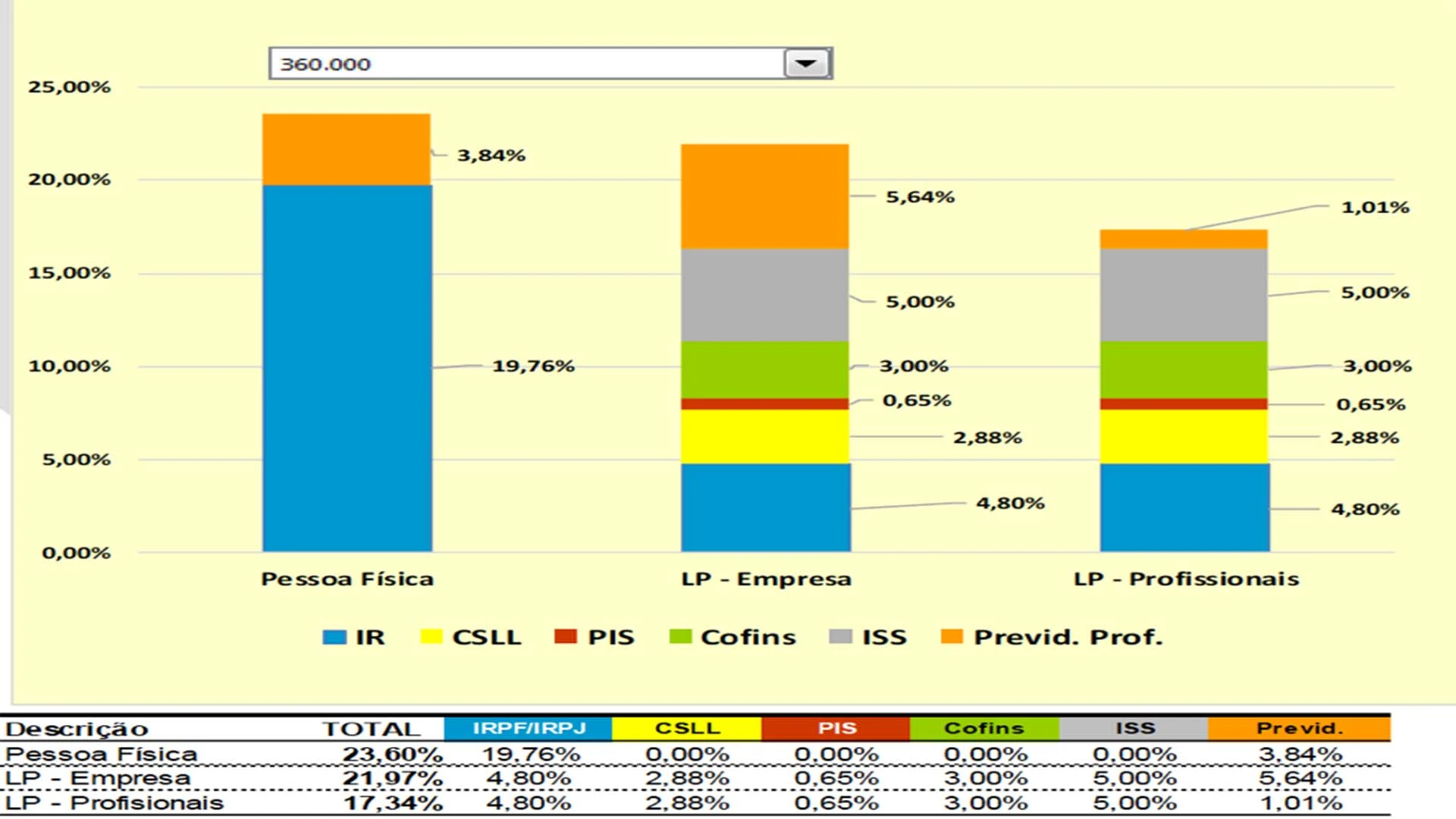

No Gráfico1 abaixo, podemos observar o rendimento total anual no valor de R$ 360.000,,00, que projeta a incidência dos tributos, considerando-se o encargo sobre: i) a pessoa física; ii) uma empresa prestadora de serviços, tributada com base no lucro presumido (LP-Empresa), com empregados, instalações, equipamentos, etc.; e iii) uma empresa que pratica a pejotização, também tributada pelo lucro presumido (LP-Profissionais).

Portanto, fica claro a vantagem tributária de se usar a contratação por intermédio da pessoa jurídica. Tal desequilíbrio financeiro, pode ser diagnosticado como a principal causa da utilização dessa prática entre as empresas.1

CONSIDERAÇÕES FINAIS

Após a análise e discussões dos resultados expostos acima, podemos realmente afirmar que a pejotização é uma pratica ilegal com o intuito de reduzir os custos da empresa para a contratação de empregados específicos. As empresas poderão sofrer tanto processos trabalhistas pelos empregados quanto autuações do fisco, obrigando a empresa assim, a indenizar todos os direitos trabalhistas e tributos não pagos à época.

Não obstante, fica claro as diferenças entre a terceirização e pejotização, a primeira segue as regras da Consolidação das Leis do Trabalho e a última, consequentemente, não.

Cabe, ainda, lembrar que a contratação de Pessoa Jurídica não é proibida para serviços eventuais, o que se torna ilegal é a contratação objetivando burlar a legislação tanto trabalhista como qualquer outra para se obter vantagem indevida.

Referências

____________________

1. Gráfico disponível em: https://bit.ly/3JDrzg5.

2. 1. Aos rendimentos brutos da Pessoa Física foram aplicados os percentuais de redução correspondentes à média das deduções sobre os rendimentos tributáveis, de acordo com as respectivas faixas de renda. 2. O item “Previdência” da empresa do lucro presumido (LP-Empresa) inclui, para fins de demonstração, contribuição patronal (20%), FGTS (8%), Sistema S e RAT (3%), incidentes sobre a massa salarial de seus empregados. 3. Para a empresa do lucro presumido de “Profissionais” (LP-Profissionais), considerou-se que será pago um salário mínimo vigente (R$ 880,00) a seu dirigente. Sobre esse salário incide: contribuição patronal (20%), FGTS (8%), Sistema S e RAT (3%). OBS: A simulação tem a única finalidade de comparar a incidência nos modelos apresentados, sendo vedada o uso como método de apuração.

BRASIL. O Fenômeno da “Pejotização” e a Motivação Tributária. Disponível em: https://bit.ly/3JLwwU3.

BRASIL. Decreto Lei nº 5.452 de 1º de maio de 1943. Institui a Consolidação das Leis Trabalhistas. Diário Oficial da República, Rio de Janeiro, 1º de maio de 1943. Disponível em: https://bit.ly/3RypR1m.

BATISTA, Isabel de Oliveira; SILVA, Patrick Luiz Martins Freitas. A pejotização sob o prisma dos princípios do direito do trabalho. Revista do Tribunal Superior de São Paulo, São Paulo, SP, v. 83, n. 2, p. 171-194, abr./jun. 2017. Disponível em: https://bit.ly/3HDA2NJ.

MAGALHAES, Elder. “Pejotização”: Você sabe o que é? Disponível em: https://bit.ly/3wZ1118.

PINTO, Alexandre Evaristo. Carf analisa tributação da pejotização pela contribuição previdenciária. Disponível em: https://bit.ly/3jAXqDC.